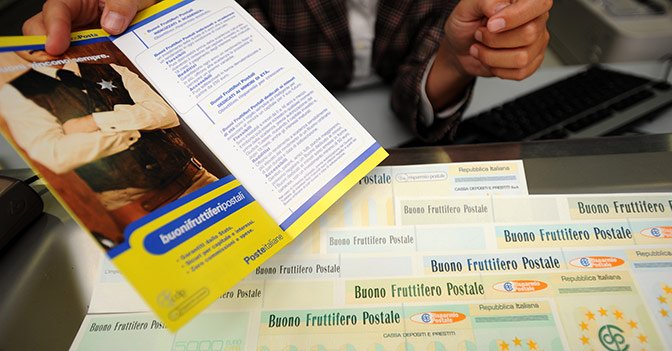

I buoni fruttiferi postali rappresentano un veicolo d'investimento offerto dalle Poste Italiane, consentendo ai risparmiatori di ottenere un rendimento sugli investimenti effettuati.

In passato, questi buoni erano considerati un valido strumento di risparmio, caratterizzati da tassi di interesse significativamente elevati. Attualmente, sebbene i rendimenti siano inferiori rispetto al passato, i buoni fruttiferi postali continuano a essere una scelta popolare per il risparmio e l'investimento, in particolare per coloro che cercano una modalità sicura di preservare il proprio capitale.

Nonostante la diminuzione degli interessi, i Bft mantengono una considerevole popolarità tra i piccoli investitori italiani. I rendimenti generati da questi buoni sono soggetti a tassazione, conformemente al Decreto legislativo n. 239/1996, il quale stabilisce regole fiscali specifiche per gli strumenti di investimento del risparmio.

La tassazione applicata ai buoni fruttiferi postali è del 12,50%, in linea con i titoli di Stato. In aggiunta, si deve considerare l'imposta di bollo dello 0,2%, un onere rilevante che si applica solo superando una soglia determinata.

L'imposta sostitutiva si basa sul rendimento effettivo dei buoni fruttiferi postali, ovvero sugli interessi maturati nel tempo, senza gravare sul capitale inizialmente investito. A differenza di altri strumenti finanziari soggetti a una tassazione del 26%, gli investimenti nei buoni possono risultare più vantaggiosi grazie a una tassazione inferiore.

Inoltre, è importante notare che i buoni fruttiferi postali non rientrano nell'attivo ereditario e sono esenti dall'imposta di successione. Nel caso di successione a titolo universale o a seguito del decesso del titolare, gli eredi hanno il diritto di richiedere il rimborso dei buoni senza necessità di includerli nella dichiarazione di successione.

Chi investe nei buoni fruttiferi postali deve essere consapevole della presenza di un'onere fiscale rappresentato dall'imposta di bollo.

Dal 2014, l'imposta fissa di 34,20 euro è stata sostituita da una tassa dell'0,2% sull'importo investito. Questa imposta è applicata solo su investimenti superiori a 5000 euro, al di sotto dei quali si applica l'esenzione.

Il calcolo dell'imposta avviene il 31 dicembre di ogni anno di vita del prodotto, ma l'addebito può avvenire una volta all'anno o alla chiusura del rapporto.

Dal 1° gennaio 2019, l'imposta di bollo deve essere pagata sia sui titoli dematerializzati che su quelli cartacei, basandosi sul valore di rimborso complessivo per tutti i buoni con la stessa intestazione. Ad esempio, per un buono cartaceo di 6000 euro emesso prima del 1° gennaio 2009, l'imposta dello 0,2% viene calcolata proporzionalmente sul valore nominale del singolo titolo, senza considerare l'esenzione di 5000 euro.

Per evitare l'imposta di bollo, è necessario mantenere il valore di rimborso al di sotto dei 5000 euro, ma solo per i titoli emessi dopo il 2009.

Esiste anche un regime di esenzione fiscale per alcune categorie di contribuenti, come i residenti all'estero che risiedono in uno Stato con adeguato scambio di informazioni con l'Italia. La residenza all'estero al momento dell'emissione del buono è il requisito essenziale per ottenere l'esenzione.

Il Decreto legislativo n. 239/1996 prevede la non imponibilità degli interessi, premi e altri frutti delle obbligazioni secondo l'articolo 6.

Va notato che, per ottenere l'esenzione, è richiesta una procedura formale che fornisce al risparmiatore la certificazione necessaria della residenza fiscale all'estero e il rispetto delle condizioni normative.