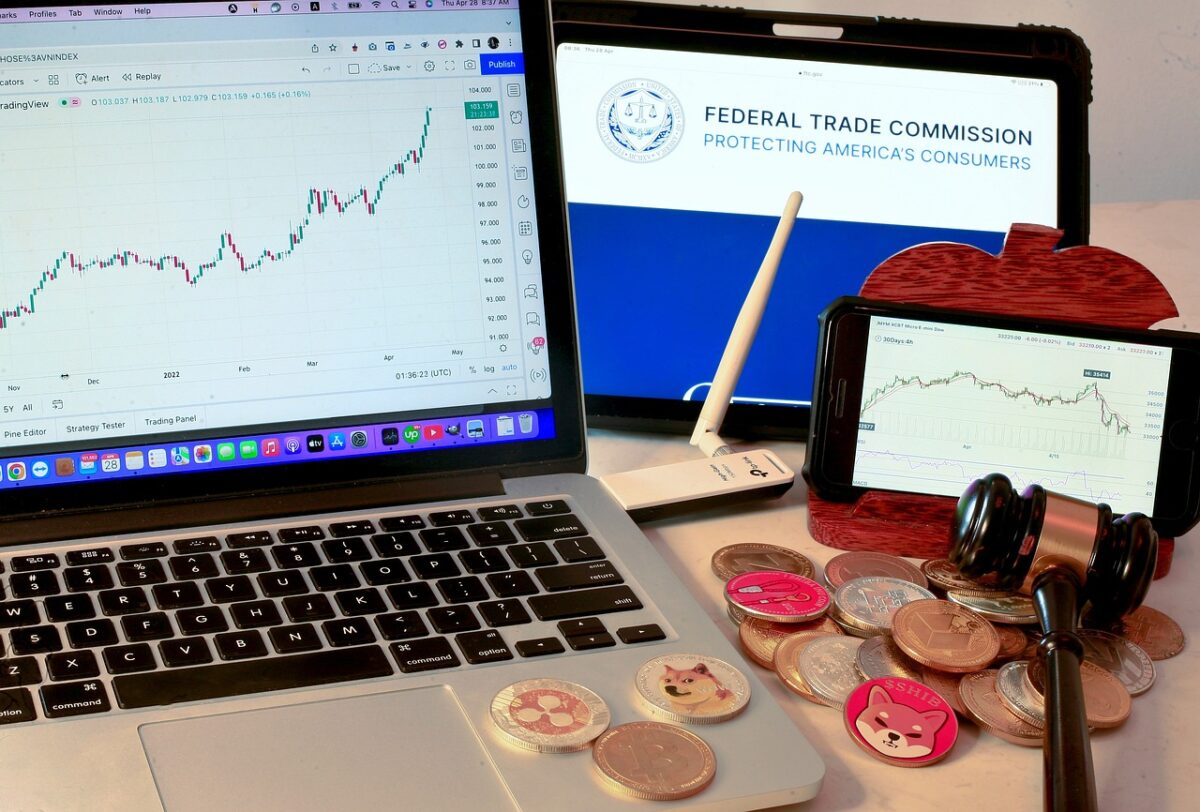

Un gruppo di investitori in valuta digitale ha deciso di avviare una causa collettiva contro Coinbase. Il motivo è da ricercare nel fatto che l'exchange centralizzato, con sede a San Francisco, avrebbe venduto deliberatamente titoli in maniera illegale, ovvero senza procedere alla registrazione presso le autorità preposte.

Inoltre, sempre secondo il parere dei ricorrenti, la piattaforma di scambio avrebbe operato come un broker di titoli non registrato. La causa arriva a poche ore dalla pubblicazione di una trimestrale, quella riferita alla prima parte dell'anno in corso, la quale ha visto Coinbase andare largamente oltre i risultati precedenti.

Stando ai documenti presentati nell'ambito della causa collettiva, Coinbase sarebbe la causa delle perdite subite dal gruppo dei ricorrenti in giudizio. In pratica, lo scambio centralizzato (CEX), avrebbe commercializzato e venduto asset virtuali alla stregua di investimenti.

I denuncianti sostengono, in buona sostanza, che Coinbase abbia intenzionalmente violato le leggi sui titoli della California e della Florida. Per farlo citano l'ammissione della società di essere un "intermediario di titoli", inclusa all'interno del suo contratto d'uso.

Le operazioni dell'exchange, inclusi i suoi conti Prime Brokerage e Coinbase Earn, andavano presumibilmente, almeno secondo la denuncia inoltrata, a promuovere investimenti ad alto rendimento senza sufficiente divulgazione. Inoltre, l'azione legale collettiva afferma che le risorse digitali quotate sull'exchange, tra cui Uniswap, Polygon, Algorand, Decentraland, Near Protocol, Solana, Tezos e Stellar Lumens sono titoli.

Inoltre, Coinbase non avrebbe registrato le persone che offrono questi titoli come associate ad un broker. Né ha provveduto a registrarsi come tale presso la Securities and Exchange Commission (SEC) o presso gli Stati in cui opera.

Lo stesso documento afferma poi che gli avvocati dei ricorrenti avrebbero utilizzato il test di Howey, al fine di stabilire se quelli indicati siano titoli, o meno. Tra gli avvocati in questione è da segnalare la presenza di John T. Jasnoch, il quale ha una lunga esperienza in azioni legali collettive contro aziende crypto.

La risposta di Coinbase alla causa è arrivata a stretto giro di posta. Lo scambio di criptovaluta ha in pratica etichettato le affermazioni come "legalmente prive di fondamento". Per poi esprimere la sua fiducia nel sistema giudiziario, confidando evidentemente in un rigetto della causa nelle aule di tribunale.

La causa collettiva arriva in un momento il quale può essere considerato molto delicato per Coinbase. La società, infatti, è impegnata in uno scontro campale con la SEC, che verte sulla classificazione dei token venduti sulla propria piattaforma. Nell'ambito della stessa, proprio di recente ha presentato un ricorso interlocutorio, con il quale intende contestare la decisione di un giudice di consentire il proseguimento del caso.

A parziale consolazione delle disavventure giudiziarie, occorre comunque segnalare l'ottimo momento di Coinbase da un punto di vista finanziario. Nel corso del primo trimestre dell'anno in corso, infatti, i profitti sono cresciuti sino a toccare la soglia di 1,6 miliardi di dollari.

Una crescita favorita in particolare dagli ottimi risultati conseguiti dalla sua stablecoin USDC e dallo staking. In particolare, proprio per quanto concerne USD Coin, sembra aver pesato favorevolmente la decisione di permettere agli utenti di guadagnare interessi.

Cui si è andato ad aggiungere l'ottimo momento attraversato dal mercato criptovalutario, che si è ormai lasciato alle spalle il crypto-winter. Un momento propiziato in particolare dalla grande attesa per il quarto halving di Bitcoin e dall'esordio degli ETF spot sull'icona ideata da Satoshi Nakamoto.

In un momento così positivo, proprio le questioni di carattere legale sembrano in grado di offuscare, almeno parzialmente, l'orizzonte. Soprattutto in considerazione di una aggressività sempre più pronunciata della SEC, nei confronti dell'innovazione finanziaria.